주식 vs 주식옵션

주식(Stocks)은 한 회사에 대한 소유권(Ownership share)이라 할 수 있습니다. 투자자가 어떤 주식회사의 주식을 매수하였다는 것은 그 회사의 일부를 소유한 것과 같다고 볼 수 있습니다.

주식 투자의 목적은 주식을 사서, 샀던 가격보다 더 높은 가격에 주식을 팔아서 차익을 얻기 위함일 것입니다. 주식 투자자는 어떤 주식을 보유하면 매월, 분기 또는 매년 배당금을 지급받을 수 도 있습니다.

반면에 주식옵션(Stock Options)은 투자자가 미래에 정해진 날짜(만기일)와 정해진 가격(행사가격)에 주식을 사거나 팔 수 있는 권리(Right)를 사는 것을 의미합니다. 주식과 다르게 주식옵션을 보유한 투자자는 배당금을 지급받지는 않습니다.

주식옵션을 보유 시 얻은 권리는 만기일까지만 유효하며, 권리를 행사하려면 반드시 만기일 정해진 시간 전까지 권리를 행사하여야 하고 미행사 시 주식옵션은 아무런 가치가 없이 소멸됩니다.

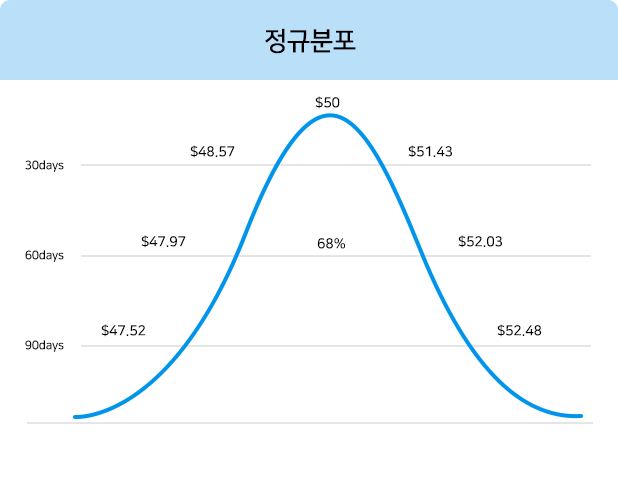

만기일까지만 권리가 유효한 주식옵션의 특성 때문에 만기일이 다가 올 수록 프리미엄으로 정의되는 주식옵션의 가치는 낮아지게 됩니다.

주식옵션은 콜옵션과 풋옵션으로 구분되는데 주식가격 상승이 예상되면 콜옵션 매수를 하고 하락이 예상되면 풋옵션 매수를 합니다.

주식: 회사의 소유권을 거래하는 것을 의미

주식 옵션: 주식을 미래의 정해진 날짜와 가격에 사거나 팔 수 있는 권리를 거래하는 것을 의미

| 주식 |

주식옵션 |

투자를 처음 시작하는

투자자 또는 장기 투자자에게 적합 |

주가의 상승과 하락 양쪽에

투자하기를 원하고 단기투자를 원하는

공격형 투자자에게 적합

|

주식옵션계약이란?

옵션(Option)이란 단어의 뜻은 ‘선택’입니다. 선택할 수 있는 주체가 자신이라고 가정하면 나에게 이득이 되면 선택하고 그렇지 않으면 선택하지 않는 선택권리와 같다고 볼 수 있습니다. 계약(Contract)은 계약을 맺은 당사자간 권리와 의무를 생성시킵니다. 즉, 옵션계약(Option Contract)이란 선택할 수 있는 권리를 계약화한 것이라 할 수 있습니다.

따라서 주식옵션계약에는 거래의 대상이 되는 특정주식과 주식수, 권리의 유효기간인 만기일, 그리고 선택할 수 있는 권리를 행사할지 말지를 결정할 기준가격이자 옵션의 권리가 행사되었을 때, 거래될 주식의 기준가격인 행사가격이 명시되어 있습니다.

주식옵션계약을 거래한다는 것은 이러한 옵션계약을 사고 파는 거래를 말합니다. 주식옵션계약을 사는 사람(매수자)는 주식옵션계약을 파는 사람에게 일정한 대가를 지불하고 옵션을 행사할 수 있는 권리를 얻게 됩니다. 반대로 주식옵션계약을 판매한 사람(매도자)는 일정한 대가를 받고 매수자가 권리를 행사하면 명시된 계약을 이행할 의무가 생기게 됩니다.

쉬운 예를 들어 보겠습니다. 투자자 A는 애플 주가가 단기적으로 크게 상승할 것으로 예상하고 있습니다. 하지만 아쉽게도 투자자 A는 애플주식을 충분히 원하는 만큼 살 수 있는 자금을 보유하고 있지 않습니다. 그래서 자금여력이 부족한 A는 애플주식을 사는 것 대신에 애플주식을 정해진 가격으로 살 수 있는 권리를 가진 애플 주식옵션계약을 매수하기로 결정하였습니다.

A는 현재 애플 주가가 $160인데 2주일 내로 $180까지 오를 것으로 예상하고 있습니다. 그래서 A는 옵션계약의 대상은 애플주식 100주이고 행사가는 $165, 만기일이 2주 후에 도래하는 애플주식 옵션을 B에게 $100를 주고 1계약 매수하였습니다. 만약 A의 바램 대로 만기일전에 애플주식이 $180가 되면 A는 옵션의 권리를 행사하여 B로부터 애플 100주를 $165에 사서 시장에 다시 $180에 즉시 팔아서 주당 $15의 차익을 얻을 수 있을 것입니다. 만약 반대로 애플 주가가 예상과 달리하락하여 $159가 되면 A는 B에게 지불했던 $100만 손해보고 권리를 행사하지 않으면 됩니다.

콜옵션과 풋옵션

위에서 주식옵션 계약의 기초적인 정의에 대해 살펴보았습니다. 이제 좀 더 구체적으로 주식옵션계약의 종류에 대해 알아보겠습니다. 주식옵션은 크게 콜옵션과 풋옵션으로 구분할 수 있습니다.

만약 어떤 투자자가 콜옵션을 매수했다는 것은 정해진 기간 동안에 특정한 주식을 정해진 가격으로 살 수 있는 권리를 얻었다는 것을 의미합니다. 반대로 풋옵션을 매수했다는 것은 정해진 기간 동안에 특정한 주식을 정해진 가격으로 팔 수 있는 권리를 얻었다는 것을 의미합니다. 따라서 위에서 예시로 설명했던 투자자 A가 산 애플주식옵션은 정확하게 말하자면 행사가가 $165인 애플주식 콜옵션이 됩니다.

콜옵션과 풋옵션은 만기일전에 권리를 행사를 할 수 있는지 여부에 따라 유럽형 옵션과 미국형 옵션으로 구분됩니다. 유럽형 옵션은 만기일 당일에만 권리를 행사할 수 있고 미국형 옵션은 만기일 전에 아무 때나 권리를 행사할 수 있습니다. 미국주식옵션은 대표적인 미국형 옵션 중 하나입니다.

하지만 옵션이 가진 권리를 반드시 행사를 해야만 옵션거래에서 수익을 얻는 것은 아닙니다. 아래에서 자세히 다시 설명하겠지만 실제 옵션을 거래하는 투자자에게 옵션의 권리 행사여부는 거래를 하는 제1의 목적은 아닐 수 있으며 반드시 권리행사를 해야만 기대하는 수익을 얻을 수 있는 것도 아닙니다. 실제 옵션을 거래하는 투자자들은 권리의 행사를 목적으로 거래하는 것이 아닌, 옵션 매수자의 경우 옵션을 매수할 때 매도자에게 지불한 프리미엄, 즉, 옵션의 가격보다 높은 가격에 다시 옵션을 청산하여 얻는 차익을 위해 거래한다고 말할 수 있습니다.

‘미국주식옵션 배우기’ 메뉴에 마련된 ‘옵션가격 이해하기’, ‘옵션 그릭스 이해하기’, ‘변동성이 중요한 이유’까지 모두 읽어보시면 투자자들이 옵션을 거래하는 궁극적인 이유가 무엇인지 이해하게 되실 겁니다. 그전에 우선 콜옵션과 풋옵션의 손익구조에 대해 알아보도록 하겠습니다.

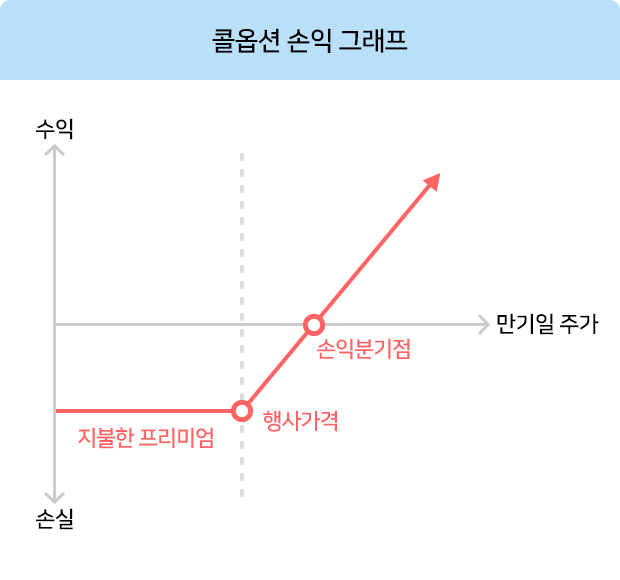

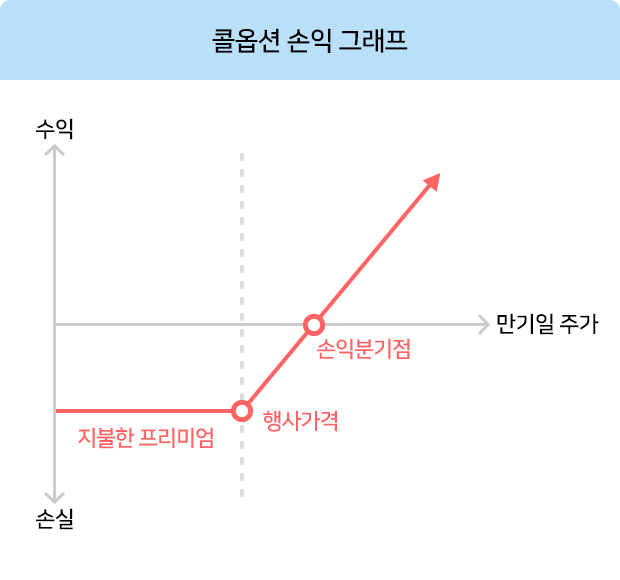

콜옵션 매수자는 행사가격에 주식을 살 수 있는 권리를 가집니다. 콜옵션의 가치가 커지려면 주식가격이 상승해야 할 것입니다. 즉, 행사가격이 주식가격 보다 낮으면 낮을수록 콜옵션의 가치는 커질 것입니다. 왜냐하면 콜옵션 매수자는 주식가격이 상승하여 얼마가 되든 상관없이 권리를 행사하여 주식을 행사가격에 살 수 있기 때문입니다. 반대로 행사가격이 주식가격보다 높으면 콜옵션 매수자는 주식시장에서 행사가격보다 싼 가격에 주식을 매수하면 되기 때문에 행사가격에 살 수 있는 권리를 행사할 필요가 없을 것입니다.

만기일에도 행사가격이 주식가격보다 높거나 같으면 권리행사를 할 필요가 없을 것이기 때문에 콜옵션의 가치 또한 없어질 것입니다. 즉, 콜옵션을 매수하기 위해 콜옵션 매도자에게 지불했던 콜옵션 프리미엄은 0이 되며, 이것이 콜옵션 매수자의 최대 손실금액이 됩니다.

아래의 그림은 콜옵션 매수자의 만기까지의 손익을 나타냅니다.

- 옵션만기일 최대 가능 수익: 무한대

- 옵션만기일 손익분기점: 행사가격 + 프리미엄

- 옵션만기일 최대 가능 손실: 프리미엄

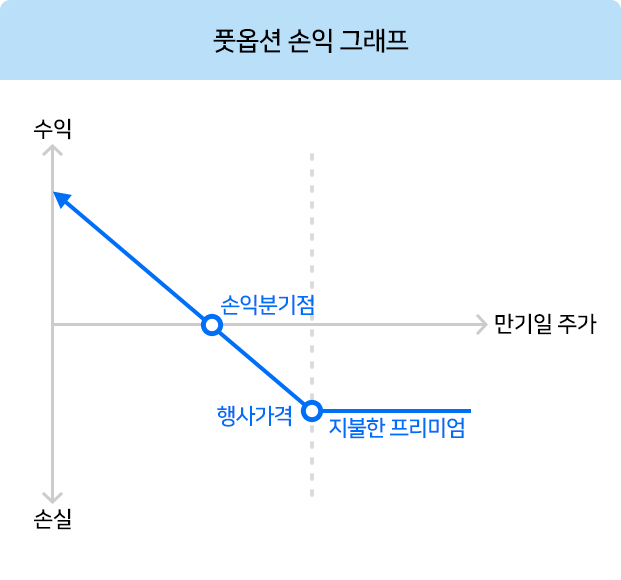

풋옵션 매수자는 행사가격에 주식을 팔 수 있는 권리를 가집니다. 특정 행사가격에 주식을 팔 수 있는 풋옵션의 가치가 커지려면 주식가격이 하락해야 할 것입니다. 즉 행사가격이 주식가격 보다 높으면 높을수록 풋옵션의 가치는 커질 것입니다. 왜냐하면 풋옵션 매수자는 주식가격이 하락하여 얼마가 되든 상관없이 권리를 행사하여 주식을 행사가격에 팔 수 있기 때문입니다.

반대로 행사가격이 주식가격보다 낮으면 풋옵션 매수자는 주식시장에서 행사가격보다 비싼 가격에 주식을 매도하면 되기 때문에 행사가격에 주식을 팔 수 있는 권리를 행사할 필요가 없을 것입니다.

만기일에도 행사가격이 주식가격보다 낮거나 같으면 권리행사를 할 필요가 없을 것이기 때문에 풋옵션의 가치는 없어질 것입니다. 즉, 풋옵션을 매수하기 위해 풋옵션 매도자에게 지불했던 풋옵션 프리미엄은 0이 되며, 이것이 풋옵션 매수자의 최대 손실금액이 됩니다.

아래의 그림은 풋옵션 매수자의 만기까지의 손익을 나타냅니다.

옵션만기일 최대가능 수익: 행사가격 ? 프리미엄

만약 주식이 0까지 하락할 경우, 행사가격에서 프리미엄을 뺀만큼 수익

- 옵션만기일 손익분기점: 행사가격 ? 프리미엄

- 옵션만기일 최대가능손실: 프리미엄

옵션의 행사

앞에서 투자자들이 옵션을 거래하는 주된 이유가 옵션이 가진 권리를 행사하기 위함이 아니라고 하였습니다. 왜 그런지를 이해하기 위해서는 먼저 옵션가격에 대한 이해가 필요합니다. 그리고 옵션 투자자들이 권리행사보다는 만기 전에 옵션을 환매하는 이유는 추가로 발생되는 비용과 리스크 때문이기도 합니다.

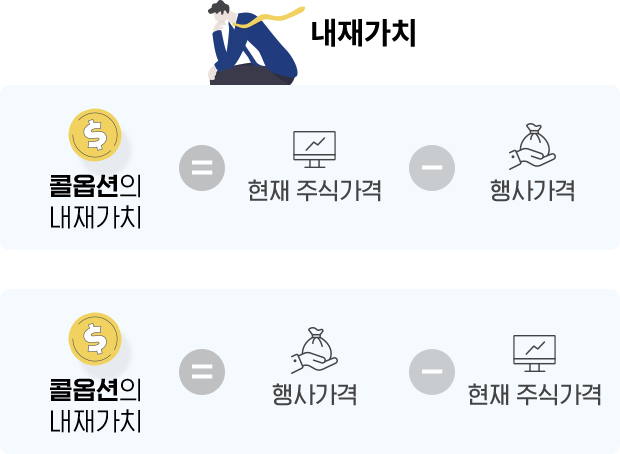

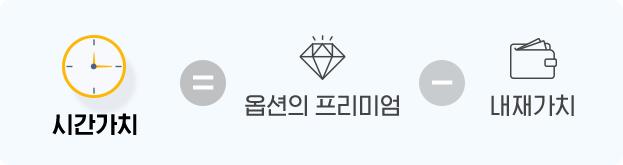

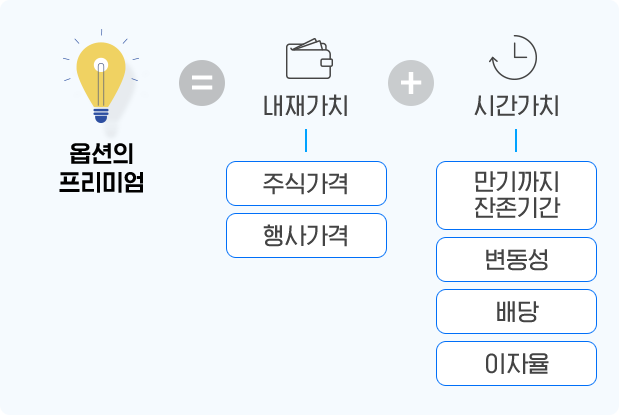

옵션가격에 대해서는 ‘옵션가격 이해하기’ 편에서 자세히 설명하겠습니다. 여기서는 간단히 옵션 가격의 어떤 요소 때문에 권리행사를 하지 않아도 되는지에 대해서만 설명하겠습니다. 옵션의 가격은 프리미엄이라고 하며 프리미엄은 내재가치(Intrinsic Value)와 외재가치(Extrinsic Value)로 구성 되어있습니다. 내재가치는 권리를 행사할 때 즉시 얻어지는 가치를 말합니다. 즉 내재가치는 콜옵션의 경우 주식가격 ? 행사가격, 풋옵션의 경우 행사가격 ? 주식가격으로 계산되며 따라서 콜옵션의 경우 주식가격이 행사가격보다 높을 때, 풋옵션의 경우 행사가격이 주식가격보다 높을 때 내재가치를 갖게 됩니다. 내재가치는 0보다 크거나 같을 수는 있어도 음(-)의 가치를 가지지는 않습니다. 왜냐하면 앞에서 설명하였지만 콜옵션과 풋옵션 매수자의 최대 손실은 매도자에게 지불한 프리미엄으로 제한되고 프리미엄의 최대 하락은 0이기 때문입니다. 외재가치는 다른 표현으로

시간가치라고도 합니다. 쉽게 표현하면 시간가치는 만기일까지 옵션이 가치를 가질 가능성에 대한 가격이라고 할 수 있습니다. 그렇기 때문에 기본적으로 만기일이 많이 남아 있을 수록 그리고 변동성이 클 수록 (옵션이 가치를 가질 가능성이 높기 때문) 시간가치는 높습니다.

만약 콜옵션 매수자가 주가가 행사가격보다 높을 때 권리행사를 하면 매도자에게 지불했던 프리미엄(내재가치 + 시간가치)는 되돌려 받지 않고 내재가치(주식가격 ? 행사가격)만을 얻게 됩니다. 게다가 권리행사 시 실제 주식을 배정 (행사가격 X100주) 받기 때문에 행사가격 X 100주만큼의 자금과 주식거래 수수료가 요구됩니다. 또한, 실제 주식을 배정받기까지 이틀의 시간이 소요되기 때문에 배정받기 전까지 주식가격의 하락 리스크도 감수해야 할 것입니다. 만약 콜옵션 매수자가 동일한 상황에서 권리행사를 하지 않고 콜옵션을 반대매매 하였다면 내재가치와 시간가치 모두 돌려받고 옵션계약을 청산할 수 있습니다.

이러한 이유 때문에 실제 옵션 매수자들이 만기일 전에 옵션권리를 행사하는 경우는 거의 없습니다.

미국주식옵션 주요용어 정리

Call Option(콜옵션)

콜옵션은 옵션매수자에게 만기일 정해진 시간까지 주식을 행사가격에 매수할 수 있는 권리를 부여

Put Option(풋옵션)

풋옵션은 옵션매수자가에게 만기일 정해진 시간까지 주식을 행사가격에 매도할 수 있는 권리를 부여

OTM(Out of the money: 외가격)

콜옵션의 경우 행사가격이 현재 주가보다 높을 경우, 반대로 풋옵션의 경우 행사가격이 현재 주가보다 낮은 상태를 말함

옵션매수자가 권리행사를 하여도 명백한 이득이 없음

ITM(In the money: 내가격)

콜옵션의 경우 행사가격이 현재 주가보다 낮을 경우, 반대로 풋옵션의 경우 행사가격이 현재 주가보다 높은 상태를 말함

옵션매수자가 권리행사를 하면 내재가치를 획득함

ATM(At the money: 등가격)

콜/풋옵션의 행사가격이 현재 주가와 동일한 상태를 말함

Exercise Price(행사가격)

콜옵션 매수자가 권리행사 시 콜옵션 매도자로부터 행사가격으로 주식을 받고, 반대로 풋옵션 매수자는 귄리행사 시 풋옵션

매도자로부터 행사가격으로 공매도 주식을 받음

Premium(프리미엄)

시장에서 옵션이 거래될 때 매수자와 매도자간 서로 지불하고 받은 가격을 말함

주식옵션의 프리미엄은 1주당 달러로 호가되고, 따라서 옵션 1계약 매수 시 매도자에게 지불하는 총 프리미엄은 프리미엄 X100주가 됨

옵션 프리미엄 = 내재가치(Intrinsic Value) + 외재가치(Extrinsic Value)

'옵션가격 이해하기'편 참조

Option Buyer(옵션 매수자)

옵션 매수자는 프리미엄을 옵션 매도자에게 지불하고 만기일 정해진 시간까지 행사가격에 옵션의 권리를 행사할 수 있는 권리를 얻음

옵션 매수자는 권리행사에 대한 의무는 없음

Option Seller(옵션 매도자)

옵션 매도자는 프리미엄을 옵션 매수자에게 수취하고 옵션 매수자가 옵션의 권리를 행사할경우 이에 응해야 하는 의무가 있음

즉, 콜옵션 매수자가 권리행사를 할 경우 콜옵션 매도자는 행사가격에 주식을 매도해야 하고, 반대로 풋옵션 매수자가 권리를

행사할 경우 풋옵션 매도자는 행사가격에 주식을 매수해야 함

Exercise(행사)

옵션매수자가 옵션이 가진 권리를 행사하는 것으로 옵션매도자는 옵션 매수자의 권리행사에 반드시 응해야 함

Assignment(배정)

옵션의 배정은 옵션 매도자의 의무를 나타내며 이 의무는 옵션 매수자가 권리 행사를 할 때 발동됨

옵션 매도자는 옵션청산소(OCC)로부터 주식 매수/공매도를 무작위로 배정받게 됨

Expiration Date(만기일)

만기일이 지난 옵션은 거래가 중단되고 옵션의 권리도 사라짐

Time Value(시간가치)

거의 모든 옵션가격은 시간가치를 포함하고 있는데 이 시간가치는 만기일까지 남은 기간에 기초하여 측정됨

옵션의 가격에서 내재가치를 빼면 남은 가치가 시간가치이며, 외가격 옵션은 내재가치가 없기 때문에 외가격 옵션의 가격은

모두 시간가치라 할 수 있음

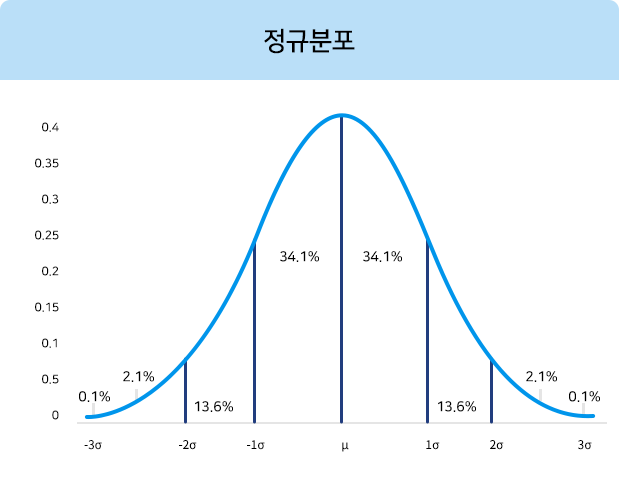

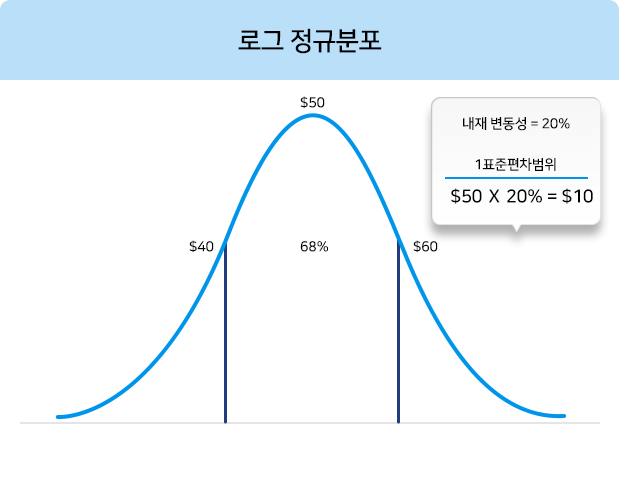

Implied Volatility(내재 변동성)

내재 변동성이란 시장참가자들이 옵션 가격의 변동에 따라 주식의 변동성이 미래에 어떨지를 암시하는 것을 말함

내재 변동성은 옵션가격 모델에 사용된 6개의 입력값(Input) 중 하나이지만 시장에서 직접적으로 관측되지 않는 유일한 값이고,

5개의 값이 주어진 상태에서 옵션가격 모델을 사용하여 내재 변동성을 측정할 수 있음

내재 변동성이 커지면 옵션의 프리미엄도 커짐

'변동성이 중요한 이유'편 참조

Option Greeks(옵션 민감도지표)

옵션 민감도지표는 기초자산인 주식가격, 변동성, 이자율, 만기일의 변화에 대한 옵션가격의 민감도를 나타내는 수치를 말함

옵션 민감도 지표: 델타(Delta), 감마(Gamma), 쎄타(Theta), 베가(Vega), 로(Rho)

‘옵션 그릭스 이해하기‘편 참조

(일자/365)

(일자/365)